Prognoze za 2022. o razvoju zbivanja na Wall Street nisu bile sasvim pogrešne.

Prihodi ostvareni od komponenata indeksa S&P 500 bili su prilično dobro pogođeni ako se pogleda šta su analitičari govorili pre godinu dana. Cene akcija su, ipak, druga priča.

Kako je moguće da su analitičari bili u pravu kad je reč o fundamentima, a toliko u krivu kad je reč o ulagačkim implikacijama? Promatrajući godinu koja odlazi, možda se može izvući poneki zaključak, ali bitno je reći da, koliko god je važno pratiti analize firmi, prognoze na 12 meseci ne treba uzimati previše doslovno.

Dobra strana

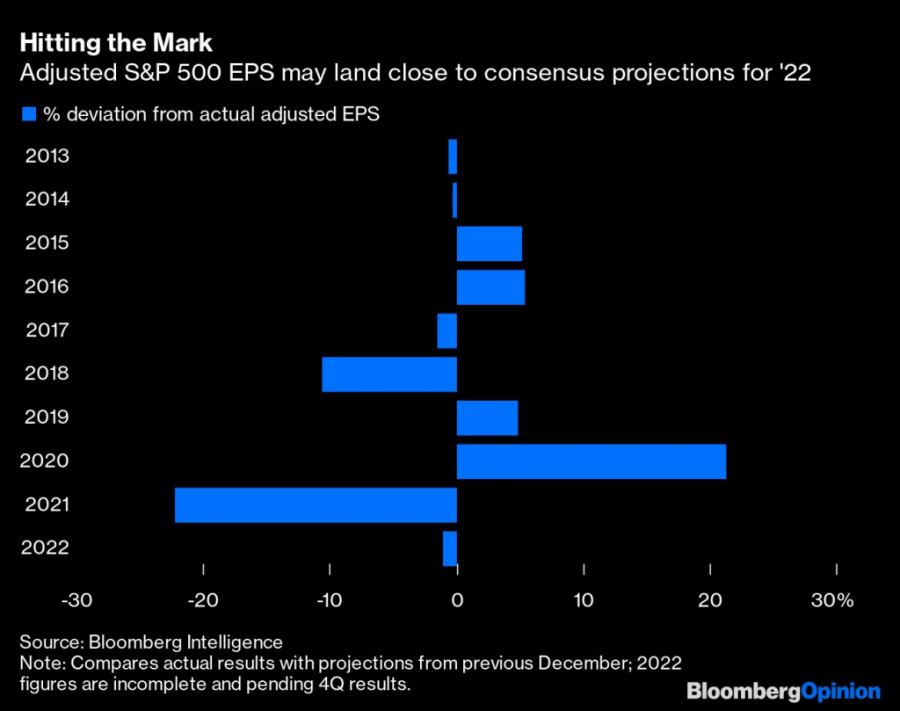

Na početku godine analitičari su očekivali ukupnu prilagođenu zaradu po akciji indeksa S&P 500 na oko 221 dolar. Ako kompanije ne isporuče izrazito loš rezultat u zadnjem kvartalu, godina će završiti na otprilike jedan ili dva odsto razlike u odnosu na tu prognozu, što će onda verovatno biti najtačniji konsenzus od 2014.

Ipak, zanimljivo je što tako dobar rezultat zapravo proizlazi iz pogrešnih postavki.

Kompanije koje su najosetljivije na ekonomske cikluse, poput automobilske industrije, proizvodnje trajnih kućnih dobara ili tekstilne, odnosno modne industrije verovatno će godinu završiti 23 odsto ispod nivoa prognoziranih u decembru 2021.

Sektor komunikacijskih usluga će verovatno podbaciti za 16 odsto.

Međutim, oba ta pada su nadoknađena zaradom po akciji energetskih kompanija koje su prebacile očekivanja od pre godinu dana za više od 100 odsto.

Analitičari su u prognozi bitno precenili vrednost deonica u ovoj godini

Analitičari su u prognozi bitno precenili vrednost deonica u ovoj godini

Pre godinu dana malo je analitičara videlo nadolazeći udarac za ciklično osetljive firme, a naročito one koje prodaju trajna dobra. U prvim danima pandemije, Amerikanci su preterivali u kupovini kućnih aparata, nameštaja ili elektronike, a trend se drastično preokrenuo u 2022.

Ipak, potrošnja nije potpuno stala, samo je novac otišao drugde. Ljudi su češće izlazili, više su trošili na sve skuplju hranu i gorivo, pa je Exxon imao sjajnu godinu, a supermarketi su se nekako držali.

Loša strana

Nažalost, tržište deonica je više nego samo klađenje na zaradu i tu su drugu stranu analitičari i stratezi potpuno promašili. U decembru 2021. prosečna prognoza bila je da će S&P 500 2022. završiti na 4.950 bodova, a ove nedelje, na primer u utorak, bio na 3821,62 boda ili 23 odsto ispod prognoziranog nivoa.

Ipak, kad je reč o zaradi po akciji indeksa S&P 500, tu su se očekivanja pokazala vrlo realnim

Ipak, kad je reč o zaradi po akciji indeksa S&P 500, tu su se očekivanja pokazala vrlo realnim

Veliki deo greške leži u monetarnoj sferi. Malo je bilo onih koji su mislili da će inflacija biti tako raširena i uporna, a još manje onih koji su pomislili da bi Fed mogao gurnuti kamatnu stopu iznad četiri odsto, najviše od 2007.

To je, naravno, imalo snažan učinak na akcije jer više kamate znače da obveznice obavljaju bolji posao u privlačenju pažnje investitora. Viši troškovi zaduživanja takođe prave probleme firmama kad je reč o izvorima finansiranja.

Postoji i dodatna premija rizika na akcije. Naime, ako SAD sklizne u recesiju, istorija pokazuje da investitori traže veći popust kao kompenzaciju za držanje papira koji nose veći rizik. To, logično, pravi dodatni pritisak na vrednost akcija.

Budući razvoj događaja

Pitanje je sada, naravno, što sve to znači za 2023. Prosečna prognoza 22 analitičara u anketi Bloomberga za indeks S&P 500 je da bi iduću godinu mogao završiti na 4.078 bodova ili šest odsto iznad sadašnjeg nivoa. To je daleko od katastrofalnog scenarija, ali nije baš ni nešto što odiše optimizmom.

Drugo je pitanje koliko je verodostojna takva prognoza. Samo sedam puta u 23 godine je vrednost indeksa na kraju decembra bila u okviru pet odsto od konsenzusa analitičara na početku godine. Devet puta su projekcije bile previsoke i sedam puta preniske. Štaviše, najveći promašaji se događaju u godinama ekonomskih turbulencija, dakle 2001, 2002, 2008. i sada.

Politika Feda i viši obveznički prinosi smanjili su evaluaciju deonica

Politika Feda i viši obveznički prinosi smanjili su evaluaciju deonica

Teško je reći da to nije razumljivo. Kao u meteorologiji, projekcije date toliko unapred mogu delovati smešno u retrospektivi. Ipak, korisno je imati neki broj na umu koji se može revidirati, dok razmišljamo o nadolazećoj neizvesnoj godini, kao što je korisno pretpostaviti mogući put uragana koji će se verovatno promeniti kako se približava kopnu.

U svakom slučaju, treba imati na umu mogućnost više ishoda i biti pripremljen za najgori.

.png)