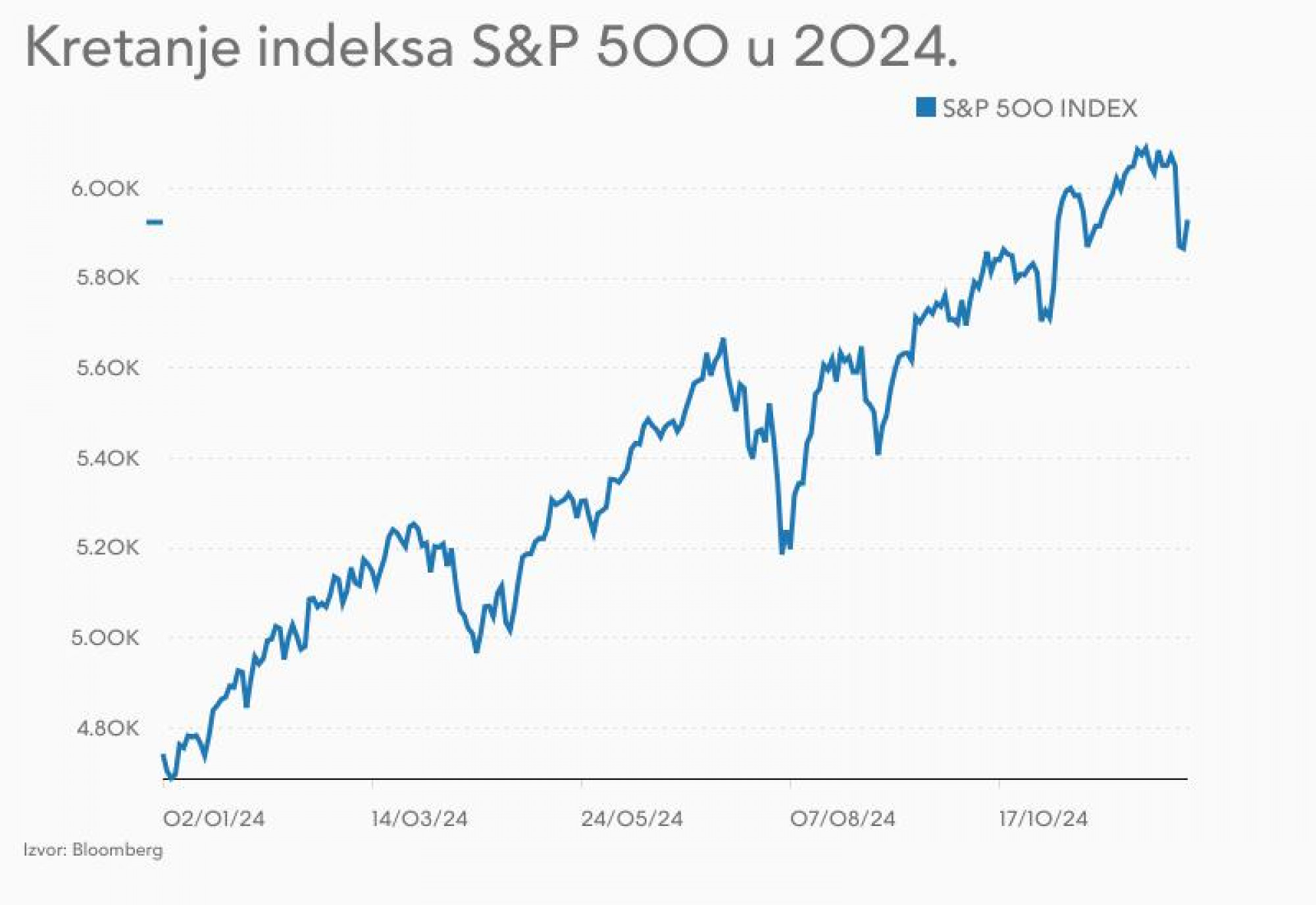

Jedan od najpraćenijih indeksa kapitala, Standard and Poor's 500 (S&P 500), ove godine je nanizao više od 50 rekordnih vrednosti i porastao za oko 25 odsto. Berzanski indeks prati performanse 500 vodećih američkih kompanija koje se kotiraju na Njujorškoj i berzi Nasdaq, što ga čini atraktivnim za brojne investitore širom sveta. Međutim, oni koji tek ulaze u svet berzanskog trgovanja mogli bi se susresti sa mnoštvom nepoznanica ako žele da ulože u finansijski instrument koji predstavlja stub američke privrede.

Kako investirati u S&P 500 kao mali ulagač, na šta obratiti pažnju i kolike naknade očekivati, Bloomberg Adria pitala je berzanskog analitičara i profesionalnog trgovca Milana Banićevića. Krenimo redom...

U šta se ulaže kad se ulaže u S&P 500

"Ovaj berzanski indeks je kičma američke ekonomije, njegovo kretanje vam donekle može reći i kakva je situacija u toj najvećoj ekonomiji na svetu. Indeks najbolje oslikava kako funkcionišu razne biznis industrije širom američkog tla. U tom indeksu se nalaze akcije koje se smatraju 'large cap' (velika tržišna kapitalizacija, prim. aut.) akcijama, to jest akcijama sa tržišnom kapitalizacijom većom od 10 milijardi dolara", pojašnjava Banićević.

Opširnije

Da li je zlato sve bliže rekordnoj vrednosti od 3.000 dolara

Investitori očekuju da će Fed smanjiti kamatne stope, dajući podršku ceni zlata.

28.11.2024

Šta sa 50.000 evra u vreme Trumpa

Među potencijalno zanimljivim ulaganjima izdvajaju se američke kompanije s manjom tržišnom kapitalizacijom. Predstavljamo tri različite opcije.

18.11.2024

Kako investitori gledaju na fudbalske klubove

Fudbalski klubovi su odavno prestali da budu samo personifikacija za privrženost, lojalnost i mesto zabave milionima navijača – transformisali su se u biznise.

23.10.2024

IPO potencijal u Adria regionu: tako to biva kad se previše sniva

Ako kompanije već razmišljaju o berzanskom debiju, retko se odlučuju za domaće berze.

16.10.2024

Kako dodaje, investitori u ovakve deonice vole velike kompanije zbog sigurnosti ulaganja u njih, njihove transparentnosti o kompanijskim informacijama, isplati dividendi i stabilnosti koju nude u svom poslovanju.

S&P 500 objedinjuje poslovanja iz 11 sektora, uključujući informacione tehnologije, finansije, nekretnine i energetiku.

"Samom kupovinom indeksa S&P 500, vi kao mali investitor dobijate izloženost svim ovim sektorima. Umesto da radite kompletnu analizu američke ekonomije i pratite performans pojedinačne akcije, vi ulaganjem u S&P 500 ulažete u sve sektore i sve kompanije zajedno", naglašava sagovornik Bloomberg Adrije.

Depositphotos

Depositphotos

Samim tim, prednost se ogleda u tome što ulagača onda performans pojedinačnih kompanija i ne interesuje previše. "Vi ste fokusirani na performans indeksa kao celine, a dobra strana je što indeks automatski kompanije koje imaju loše performanse izbacuje iz listinga i zamenjuje ih kompanijama koje beleže dobre performanse."

Ne investira se u sam indeks, već u fond

"Mi kao investitori ne ulažemo u sam berzanski indeks, u ovom slučaju popularni S&P 500, već svoj novac ulažemo u indeks fond ili ETF (engl. exchange-traded fund - fond kojim se trguje na berzi, prim. aut.) koji replicira kretanje tog berzanskog indeksa", napominje investitor Milan Banićević.

Prvi ETF koji je nastao na tržištu delo je Johna Boglea, osnivača investicione kompanije Vanguard Group - njegov proizvod upravo je napravljen kako bi investitorima dao pravo da investiraju u S&P 500 bez kupovine svake pojedinačne akcije koja je u tom indeksu.

Najpopularniji fondovi

"Svaka veća firma koja se bavi upravljanjem kapitala ima u ponudi ETF za ovaj proizvod", kaže Banićević i navodi neke od najpoznatijih S&P 500 ETF-ova:

-

Vanguard 500 Index Fund sa oznakom VOO;

-

SPDR S&P 500 ETF Trust sa oznakom SPY;

-

iShares Core S&P 500 ETF sa oznakom IVV;

-

SPDR Protfolio S&P 500 ETF sa oznakom SPLG;

-

Invesco S&P 500 Growth ETF sa oznakom SPZG;

-

Vanguard S&P 500 Value Index Fund sa oznakom VOOV.

Fond Vanguarda, koji je praktično utemeljivač ovakvih proizvoda, treći je najveći indeksni fond ove vrste u Sjedinjenim Američkim Državama (SAD).

"Provizija tog ETF-a je 0,03 odsto na investirani iznos, što je prilično mala provizija. Dividenda koju daje ovaj ETF je 1,34 odsto, što znači da za svaki vaš investirani dolar vi zauzvrat, jednom godišnje, dobijate dividendu u ovom procentualnom iznosu. Trenutno je u VOO investirano oko 420 milijardi dolara, a cena po jedinici kod Interactive Brokersa (IBKR), američke brokerske kuće koju ja koristim, iznosi 556,18 dolara", navodi analitičar.

Vanguardov konkurent State Street stoji iza SPDR S&P 500 ETF Trusta, najvećeg ETF-a koji je vezan za S&P 500 indeks trenutno. "Provizije kod ovog ETF-a iznose 0,09 odsto. Godišnja dividenda kod SPY-a je 1,29 odsto. U ovaj ETF je trenutno investirano oko 500 milijardi dolara, a cena po jedinici kod IBKR-a iznosi 604,8 dolara", dodaje.

Treći najpoznatiji ETF je BlackRockov iShares Core S&P500 ETF, navodi Banićević i ističe da je za njega provizija ista kao za Vanguardov (0,03 odsto). "Čak je i dividenda na apsolutno istom nivou, i iznosi 1,34 odsto. Trenutna investirana suma u IVV iznosi 449 milijardi dolara, a cena po jedinici proizvoda kod IBKR-a je 605,8 dolara", kaže sagovornik.

Uračunajte i proviziju banke

Depositphotos

Depositphotos

Ulaganje u fondove moguće je, naravno, preko domaće, ali i strane brokerske kuće, a visina provizije jedna je od ključnih razlika. Konkretno, brokerska kuća preko koje Banićević ulaže drži proviziju od 0,01 odsto po pojedinačnoj akciji.

On u tom pogledu naglašava da se na domaćem tržištu može naići na nepovoljnije uslove nego kod stranaca, ali da u vidu treba imati i proviziju banke.

"Najosnovniji tip provizije na koji nailazite kod brokerskih kuća je provizija za kupovinu i prodaju akcija, ili kako se to često kod brokera naziva 'round turn commission'. Takođe, provizija na koju će klijent prvo naići kada se odluči da deponuje novac kod inostrane brokerske kuće je provizija banke - banka i posrednička banka, naravno, naplaćuju proviziju za svoje usluge i te provizije variraju od banke do banke", objašnjava profesionalni trgovac.

Na šta još obratiti pažnju kad se bira broker

Sagovornik napominje da je njemu, recimo, od velikog značaja prilikom izbora brokerske kuće bila i činjenica da to društvo operiše pod kontrolom američke komisije za hartije od vrednosti (engl. Security and Exchange Commission - SEC).

Bloomberg

Bloomberg

"Ovde je najbitnija stavka sama regulacija brokerske kuće sa kojom birate da radite, nije svejedno gde danas investitori deponuju svoj novac i kome ga poveravaju, jer je broj prevara zaista veliki. Uvek je najbolje rešenje izabrati najveću brokersku kuću koja je iz inostranstva i koja prihvata ljude sa Balkana - a takve su malobrojne - kao svoje klijente, makar i troškovi njenog poslovanja bili malo skuplji od brokerske kuće čija vam je reklama iznenada iskočila na društvenim mrežama", savetuje.

Ukoliko se nađe takva kuća, može se očekivati da će sve biti transparentno, brzo i zaista fokusirano ka klijentima. "Nemoguće je nailaziti na stvari koje su popularne na našim prostorima kao što su takozvana sitna slova u ugovoru sa samom kućom."

Minimalni iznosi za investiranje ne postoje

Radi privlačenja sve većeg broja klijenata širom sveta i zaista velike konkurencije na ovom polju, brokerske kuće su, kaže Banićević, napravile odličan potez - ukinule su minimalni iznos za depozit.

Depositphotos

Depositphotos

"Nemate ograničenja, ni minimalnih ni maksimalnih, prilikom svog depozita kod IBKR-a. Siguran sam da je slučaj sličan i sa ostalim brokerskim kućama", navodi on.

Kako se izvlači zarada

Kraj godine neretko je period kada investitori požele da izvuku profite od uloženog, a taj proces funkcioniše slično kao i prvobitna uplata prema samoj brokerskoj kući, samo sada u obrnutom smeru.

"Iz svog portala na sajtu brokerske kuće inicirate takozvani 'withdrawal', odnosno povlačenje novca, unosite podatke koje ste prethodno dobili od svoje banke i u zavisnosti od toga u kojoj banci imate račun, novac će vam biti na računu između 24 i 48 sata", objašnjava sagovornik Bloomberg Adrije.

Da ste uložili pre pet godina...

Podsetimo, dvocifren rast indeksa S&P 500 ove godine nije neobičan - lane je njegova vrednost takođe skočila za preko 20 odsto - ali takođe nije garancija ni da će finansijski instrument beležiti slične rezultate u narednom periodu.

U poslednjih pet godina ona je porasla za preko 80 odsto, što će reći da u slučaju da ste tada uložili 100 dolara u ovaj indeks, isti kapital danas bi vredeo više od 180 dolara. Ako se pogleda još dalje - rast u protekloj deceniji iznosi oko 185 odsto, pa bi 100 dolara investiranih krajem 2014. danas donelo kapital vredan 285 dolara.

Odricanje od odgovornosti: Sve informacije su opšteg karaktera i ne predstavljaju investicione savete.

.png)