Otkako je domaćim investitorima omogućena i opcija učešća na stranim berzama, osim trgovanja hartijama na Beogradskoj berzi, dešavanja u Evropi i svetu su postala i te kako bitna za domaće ulagače.

U skupu svih faktora koji pokreću svetske berze, ipak ne možemo da kažemo da su svi isti ili jednako važni, a redakcija Bloomberg Adrije je istražila koja to dešavanja u svetu trenutno najviše utiču na akcije, obveznice, sirovine i ostale klase imovine.

Ovo je pet najvećih rizika i faktora na koje ulagač mora da obrati pažnju pri određivanju i prilagođavanju svoje strategije ulaganja.

Opširnije

Pregled berzi: Opet rekordi, akcije prošle nešto lošije od ostalih klasa imovine

Sirovine su skočile u svetlu eskalacije sukoba na Bliskom istoku.

07.10.2024

Na berzi ćete i gubiti, i to je u redu

Da je lako predvideti kretanje na berzi, svi ulagači bi bili bogati, a investiranje ne bi bilo veština koja se godinama uči i unapređuje.

23.11.2023

'Bolje vrabac u ruci' ili kako investirati po Vuku Karadžiću

Evo kojih se to slogana drže investitori u Srbiji.

26.02.2024

Bliski istok, Tajvan, i Ukrajina

Ove nedelje je obeležena prva godišnjica eskalacije sukoba u Pojasu Gaze, a Izrael danas pored Hamasa ratuje i sa Hezbolahom, kog podržava Iran. Dok se ministri odbrane Izreala i SAD Yoav Gallant i Lloyd Austin spremaju za sastanak, sukob se od prošle godine dodatno proširio, a tržišta strahuju od eskalacije i sve se češće spominju nuklearni arsenali bliskoistočnih igrača.

Došlo je dotle da predsednik SAD Joe Biden upozorava Izrael da ne napada nuklearna postrojenja i infrastrukturu Irana, a i dalje nije jasno da li će ga jastrebovi Gallant i Netanyahu poslušati ili će probati koliko mogu da odstupe od američkih sugestija.

"Svakako mislim da je prvobitan rizik geopolitičke prirode i sistemskog karaktera, i odnosi se na ratna dešavanja na Bliskom istoku, kao i na drugim konfliktnim područjima", rekao je za Bloomberg Adriju Nikola Stakić, profesor na Univerzitetu Singidunum, kada smo ga pitali o najvećim rizicima sa kojima se tržišta suočavaju.

Neki analitičari posetu Gallanta SAD tumače kao znak da bi tenzije mogle da se smanje, barem na kratak rok.

"Ako Gallant dolazi ove nedelje, onda je jasno da će odgovor Izraela Iranu biti odložen", napisao je na platformi X Aaron David Miller, bivši pregovarač SAD za Bliski istok, prenosi Bloomberg.

S druge strane, stavovi opozicionih lidera pokazuju da stanovništvo Izraela ne želi smirivanje tenzija. Vođa opozicije Yair Lapid rekao je da Izrael ne treba da sluša SAD i da treba da napadne naftna postrojenja Irana.

Evropu takođe može da poremeti sukob u Ukrajini jer na Stari kontinent najviše utiču prekidi u lancima snabdevanja zbog Ukrajine, rekao je finansijski ekspert Goran Martinoski.

Bloomberg

Bloomberg

On dodaje da se napetosti u Tajvanskom moreuzu i Južnom kineskom moru takođe nalaze na vrhu liste, kao rizik koji će najverovatnije uticati na svetska tržišta u naredna 24 meseca. Sukobi u tom regionu mogli bi ograničiti protok ključnih tehnologija, posebno poluprovodnika, rekao je Martinoski u odgovorima poslatim mejlom.

Na šta može da utiče:

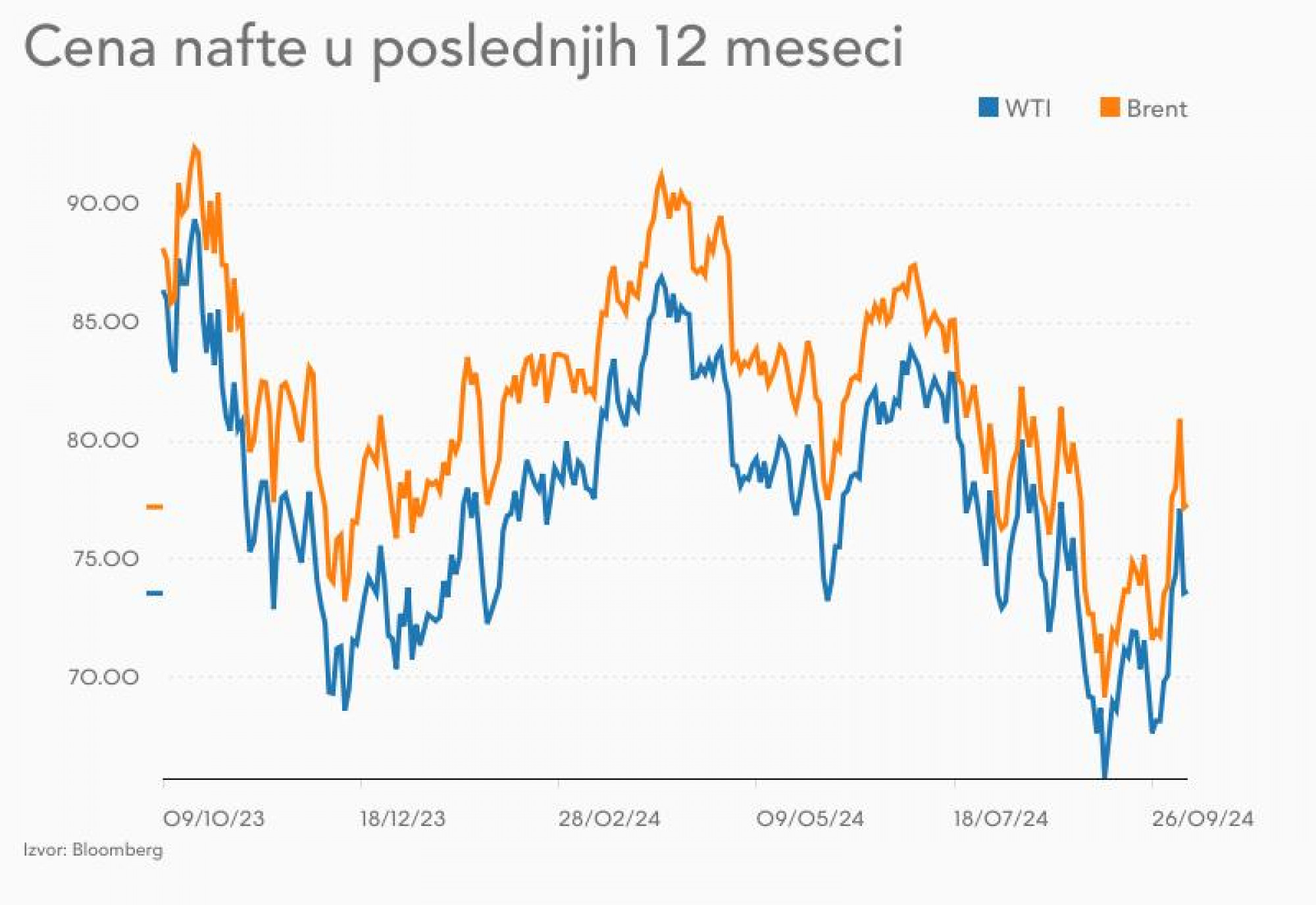

Dešavanja na Bliskom istoku po pravilu utiču na cene nafte, a tenzije između zemalja koje proizvode veće količine ovog energenta uglavnom podižu cene. Osim toga, rast geopolitičkih tenzija dovodi do rasta cene plemenitih metala, a prekidi lanaca snabdevanja mogu na kratak rok da podignu cene akcija snabdevača, ali na duži rok neretko guše privredni rast.

Nemačka je dugo kijala, a sada i kašlje

Drugi faktor rizika je Nemačka privreda, koja se definitivno ne oporavlja onoliko brzo koliko su se tržišta ili zvaničnici nadali, pa je pitanje da li se još uvek može koristiti fraza da "kada Nemačka kine, ostatak Evrope se razboli". Nemačka svakako i dalje utiče na ostatak privreda na Starom kontinentu, ali teško da bi se anemična situacija u prvoj privredi evrozoni još uvek mogla uporediti sa kijavicom.

Fabričke narudžbine u Nemačkoj su naglo pale u avgustu, što je još jedan znak da je najveća evropska privreda i dalje u krizi, kao i da su nade o oporavku slabe.

Bloomberg je prošle objavio da se Nemačka više ne nada da će postići ikakav privredni rast ove godine. "Vlada Nemačke je spremna da smanji svoju prognozu i ne očekuje nikakav rast ove godine", rekli su izvori upoznati sa situacijom.

Zvaničnici u Berlinu planiraju da smanje svoju prognozu rasta za 2024. godinu na – u najboljem slučaju – stagnaciju, sa prethodno projektovanih 0,3 odsto, rekli su izvori koji su želeli da ostanu anonimni jer su prognoze trenutno poverljive.

Iako se ovaj najpesimističniji scenario nije ostvario (projekcija je smanjena na 0,2 odsto za 2024, a BDP Nemačke bi u naredne dve godine trebalo da raste 1,1 i 1,6 odsto), i dalje ostaju strahovi od novih previranja na ovom tržištu.

Iako je industrijska proizvodnja u zemlji porasla više od očekivanja u avgustu, glavni razlog za to je bio automobilski sektor, koji svakako karakteriše volatilnost i pitanje je koliko se na njemu može graditi optimizam.

Kako dodaje Stakić, ovaj razvoj događaja mogao bi da utiče na kretanja u evrozoni, a Srbija svakako ne može da ignoriše posustajanje nemačke privrede jer je ona glavni trgovinski partner države.

"Zemlje regiona imaju malu i otvorenu ekonomiju. Najveći trgovinski partner jesu zemlje evropskog kontinenta i pretežno Nemačka. Zato mislim da će se dešavanja u Nemačkoj lako preneti na zemlje u regionu. Najave o padu i usporavanju nemačke privrede vidim kao najveći rizik za privredu u regionu", rekao je za Bloomberg Adriju Martinoski.

Na šta može da utiče:

Na akcije nemačkih kompanija, ali i državnih obveznica u Evropi, gde su upravo nemačke hartije referentna vrednost po pitanju prinosa. Spoljnotrgovinska razmena i strane direktne investicije u Srbiji poprilično zavise od Nemačke.

SAD: Mirođija u svim čorbama

Dok je na početku godine situacija u SAD bila donekle predvidljiva, kako se bliže izbori, stvari postaju komplikovanije. Posle neuspešnog atentata na republikanskog kandidata Donalda Trumpa i odustajanja demokratskog takmaca Joea Bidena, situacija je sve samo ne jasna.

Depositphotos

Depositphotos

Poslednje ankete blagu prednost daju Kamali Harris, čija bi pobeda tržištima nagovestila kontinuitet, ali je poznato da izbore odlučuju takozvane "swing" države, gde pobeda nije zagarantovana nijednom kandidatu.

Kako ova jesen donosi i novu trku za mesta u Senatu, politički izbori u SAD nose još veću težinu. Najbrže promene u domaćoj i stranoj politici SAD su sprovodile kada je jedna partija kontrolisala i gornji i donji dom parlamenta, uz svog čoveka u Beloj kući.

Kako stvari trenutno stoje, taj scenario nije mnogo verovatan.

Pošto se SAD nalaze gotovo u svakoj geopolitičkoj jednačini kao najveća svetska privreda i vojna sila, sa njom se prvom treba računati po svim ostalim pitanjima.

Bloomberg

Bloomberg

"Bilo kakav prekid u snabdevanju naftom može izazvati skok cena i destabilizaciju globalne ekonomije. S druge strane, smatram da će aktuelna administracija u SAD pokušati taj scenario da spreči pred same izbore jer bi takvo odvijanje događaja moglo ponovo podgrejati rast inflacije", rekao je Mihailo Đurđević iz Senzal Capitala.

On skreće pažnju i na makroekonomske rizike u SAD.

"Ono što se mnogima ne sviđa (pa ni meni) jeste zloupotreba kejnzijanizma i veliki fiskalni deficit koji Amerika ima, što predstavlja značajan rizik u dužem roku", rekao je Đurđević.

On dodaje da svakako treba pratiti predstojeće makroekonomske podatke, ali i posvetiti posebnu pažnju novoj sezoni kvartalnih finansijskih rezultata kompanija.

Na šta može da utiče:

Na gotovo sve klase imovine kojima se trguje na svetskim tržištima kapitala ako se uzme u obzir američka prevlast na ovom polju. Posebno treba posmatrati stav nove administracije prema Kini i proizvodima (i carinama na proizvode) iz ove azijske zemlje.

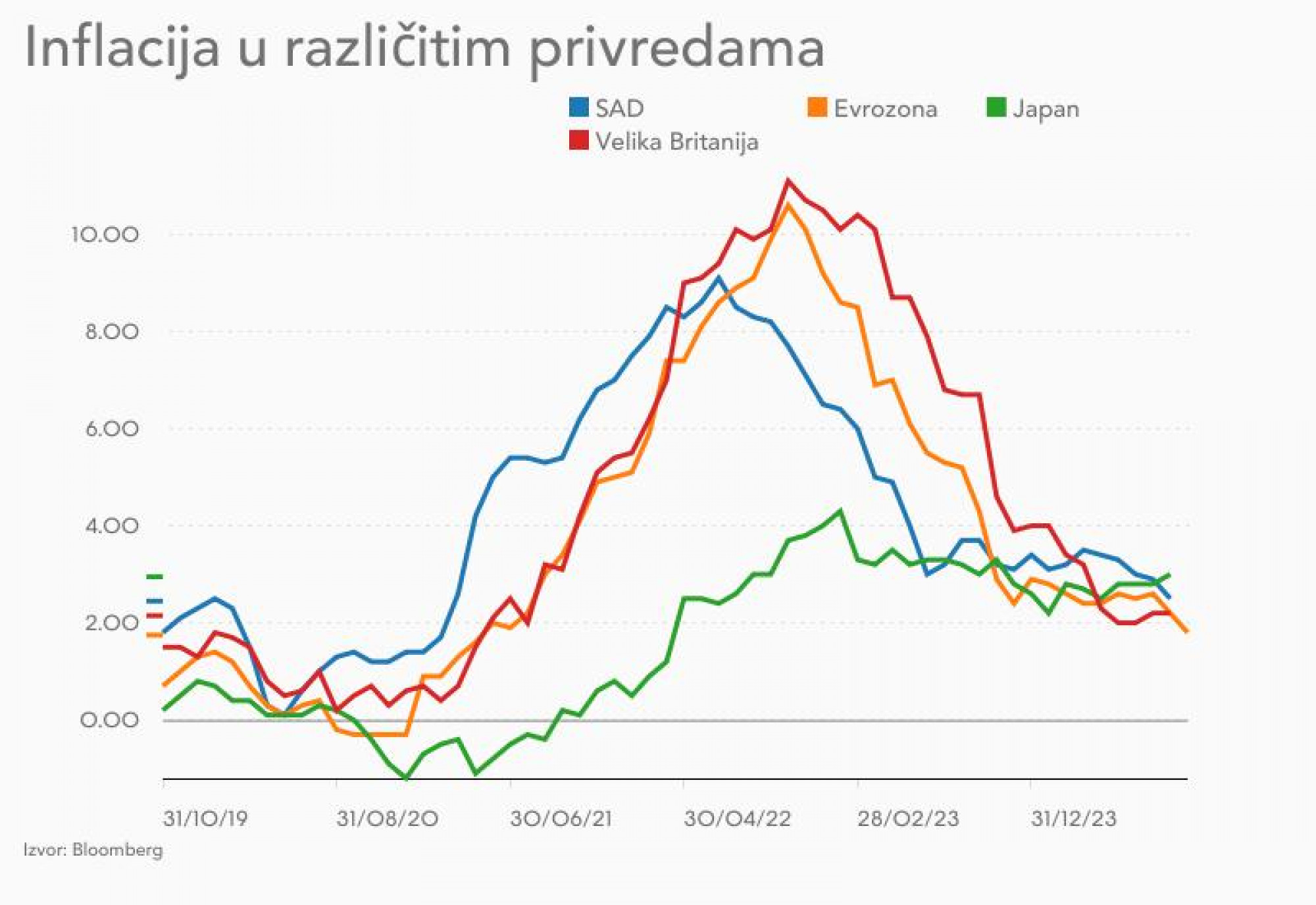

Inflacija ponovo pomalja glavu

Monetarne politike su donedavno bile glavna tema tržišta i investitora koji su se pitali dokle cene zaduživanja mogu da ostanu na višedecenijskim rekordima. Evropska centralna banka (ECB) kamate je podigla najviše u svojoj istoriji, a tek od juna je krenula da smanjuje troškove zaduživanja, uplašena da bi previše agresivan pristup mogao da osakati već skroman privredni rast.

U SAD su Federalne rezerve u smanjenje kamatnih stopa krenule u septembru, kada su cene zaduživanja smanjile za 50 baznih poena. U toj odluci su se pozvali upravo na napredak koji je dosad ostvaren po pitanju inflacije, kao i potrebu da se relaksiraju monetarni uslovi da ne bi došlo do osetnijeg pogoršanja na tržištu rada.

I jedna i druga privreda suočavaju se sa sopstvenim rizicima, a situaciju dodatnu komplikuju azijske privrede (Kina i Japan, na prvom mestu), koje se muče sa deflacijom, a ne rastom cena.

Bloomberg

Bloomberg

"Što se tiče drugih rizika, tu bih naveo akutno ekonomsko posustajanje u Nemačkoj koja ne uspeva da se vrati na željeni kolosek, čineći ekonomski rast Evrope tromim, sa sve većom divergencijom u odnosu na ekonomske performanse SAD. Ne treba ni zanemariti rizik ponovne inflacije kao posledicu prvobitnog rizika, kao i sporije od očekivanog popuštanja monetarnih politika usled jake bazne komponente inflacije", dodao je Stakić.

Vladimir Radojković, portfolio menadžer u Vista Rica alternativnom investicionom fondu, takođe je istakao ovaj rizik.

"Trenutni pravci monetarne politike G7 ekonomija, koji se ne moraju nužno nazivati rizikom, ali se moraju uzimati u obzir pri dugoročnom investiranju", rekao je Radojković za Bloomberg Adriju.

Na šta može da utiče:

Inflacija i monetarne politike utiču na sve kanale privrede, ali (pored glavnog uticaja na privredu i berze) ne treba zanemariti ni derivative koji su direktno vezani za inflaciju, a neretko se njima trguje uz leveridž. Pored toga, inflacija može da pogura tražnju za sigurnijim klasama imovine poput plemenitih metala, a ne treba smetnuti sa uma da i kriptovalute (naročito bitcoin) često na sebe preuzimaju "hedžing" ulogu.

Likvidnost domaćih tržišta

Poseban rizik odnosi se na likvidnost i malu ponudu hartija na domaćim tržištima. Iako rizik likvidnosti nije jednako raspoređen među svim državama Adria regiona, ono što je zajedničko jeste da sve zaostaju i za evropskim, a kamoli američkim berzama.

Uz promete, koji su nužno veći u većim privredama i na razvijenijim tržištima, problem na srpskom tržištu kapitala je i niža svest o koristima investiranja, ali i istorija akcionarstva koja se ne može nazvati svetlom.

"Treba istaći ograničenu ponudu dostupnih finansijskih instrumenata, čime se potencijalni investitori sve više okreću međunarodnim tržištima. Mislim da je za većinu zemalja regiona karakteristično slabo razvijeno korporativno upravljanje, koje smanjuje atraktivnost ulaganja u vlasničke instrumente", rekao je Stakić.

Radojković je takođe izdvojio manjak kvalitetnih hartijama na domaćim tržištima.

On dodaje da sve zemlje u regionu imaju problem sa niskim prometom na tržištu kapitala i da se to se pre svega odnosi na trgovinu akcijama.

"Nastavak gradnje institucionalnog okvira, eventualno listiranje novih hartija na Beogradskoj berzi i nastavak rada na unapređenju kreditnog rejtinga naše zemlje nameću se kao prioritet za naredne periode", rekao je Radojković.

Stakić dodaje da ne treba zanemariti ni rizike koji su vezani za ESG ulaganja. "ESG investiranje dobija sve više na značaju, postajući čak i deo zvaničnih investicionih mandata najvećih investitora, a mi kao region tu prilično kasnimo", zaključio je ekonomista.

Na šta može da utiče:

Na ponudu i tražnju za domaćim i regionalnim hartijama, čiji pad može da odloži ili oteža razvoj tržišta kapitala i lakši pristup finansiranju za kompanije.

Kako se ponašati usled ovih rizika?

Redakcija Bloomberg Adrije se već bavila temom rizika i gubitaka na berzi. Ulaganje na berzi dolazi sa mnogim pogrešnim procenama, a koliko su procene bile pogrešne, nažalost, vrlo se lako može iskazati u dinarima, evrima ili dolarima. Pa ipak, nije svaki gubitak isti, a neki gubici mogu imati i edukativno ili motivaciono dejstvo.

Nije moguće ne gubiti na berzi i naravno da će gubitaka biti, ali brokeri zbog toga preporučuju držanje diverzifikovanog portfelja, gde nećete sve uložiti u jednu ili dve pozicije.

Ni u vremenu kada su rizici izraženiji, investitor ne bi trebalo da juri odgovarajući tajming, ali postoje stvari koje može da uradi.

"Smatram da dugoročni investitori treba da ostanu mirni i da ne izlaze sa tržišta u vreme krize, već da inteligentno drže uloženi portfolio, a kada dođe do većeg pada, to iskoriste dodatnim ulaganjima", kaže Martinoski.

Đurđević dodaje da treba ignorisati "buku" i biti iskren prema sebi o projekcijama kretanja tržišta i kompanija u koje se ulaže.

U investiranju ne treba slediti filozofiju "one size fits all", odnosno isti pristup za sve ulagače. Velika je razlika između investitora koji ima 25 i 55 godina. Treba jasno definisati šta su konkretni ciljevi, vremenski horizont i tolerancija na rizik na osnovu koje investitor treba da se pozicionira, kaže Đurđević.

Dugoročni investitor bi trebalo da se fokusira na kompanije sa dokazano jakim fundamentima koje su se pokazale otporne na berzanske "bočne vetrove", kaže Radojković.

"Investitor treba da prepozna svoj dugoročni investicioni horizont i adekvatnu investicionu strategiju. To može podrazumevati, između ostalog, određeni nivo likvidnosti na računu, za slučaj eventualnih korekcija i mogućnost dokupljivanja pozicija po diskontnoj vrednosti, ali i izbegavanje korišćenja prekomernog leveridža kako ne bi došlo do potencijalnog ’margin calla’. Takođe, uspostavljanje pravovremenih i dinamičnih ’stop-loss’ naloga može biti korektivni mehanizam u zaštiti vrednosti portfolija", rekao je Stakić.

Ispoljavanje rizika može biti dobra prilika za investicione aktivnosti, ali treba biti dosledan svojoj investicionoj politici i izbegavati prekomerno trgovanje u kratkim vremenskim intervalima.

"Zlatno pravilo dugoročnog investiranja je moć kapitalisanja koja se nedoslednim prekidanjem može u potpunosti izgubiti", zaključuje.

Kako skreće pažnju Radojković, dobra vest za Srbiju i domaće ulagače jeste to što je zemlja nedavno dobila svoju prvu ocenu kreditnog rejtinga gde joj je dodeljen investicioni rang.

"Pre svega, moramo napomenuti da je sistemski rizik Republike Srbije značajno umanjen dobijanjem investicionog kreditnog rejtinga čiji pozitivni efekti tek treba da se pokažu", zaključuje Radojković.

.png)